.

.

.

1. Se la Grande Germania ritorna.

di Giorgio Gattei

sett 2012

Quando i giornali raccontano la speculazione finanziaria in atto come un attacco dei “mercati” contro l’Europa, non la dicono giusta.

Innanzi tutto, cosa sono mai questi “mercati”?

«Hanno fisionomia giuridica, un portavoce, un responsabile, un legale rappresentante, qualche nome e cognome al quale, all’occorrenza, presentare reclamo?

Qualcuno ha mai votato per loro? Se sbagliano, si dimettono?

Quando e dove è stato deciso che il loro giudizio (il famoso “giudizio dei mercati”) conta di più dell’intera classe politica mondiale?» (M. Serra, “La Repubblica”, 19.6.2012).

E poi, siamo proprio sicuri che essi si muovano contro l’Europa od il suo omologo monetario, l’euro, e non piuttosto contro qualcosa di ben più specifico e nazionale come la Germania?

Per capirlo, bisogna partire da lontano.

Si è ormai costituito da tempo a livello planetario un vero e proprio partito della finanza che comprende tutti coloro che guadagnano dai movimenti dl capitale speculativo.

Stimabile attorno ai 90 milioni di persone, questo vero e proprio “blocco sociale” opera sui mercati di Borsa «come un partito informale ma solidissimo,

in grado di determinare l’andamento dell’economia e di condizionare in modo determinante la politica» (A. Giannuli, Uscire dalla crisi è possibile, Milano 2012, p. 43).

È questo “partito della finanza” che agita i “mercati”, i quali però vanno declinati al plurale perché non hanno un comportamento univoco

secondo a come si muovono nei confronti delle due valute monetarie che si contendono gli scambi internazionali: il dollaro e l’euro.

Conseguentemente due sono i suoi poli geografici di riferimento: da un lato gli Stati Uniti e dall’altro la Germania,

che è la vera custode della solidità di quella moneta unica europea decisa a fare concorrenza al dollaro.

È questa una contrapposizione recente.

Gli accordi di Bretton Woods del 1944 avevano consegnato agli Stati Uniti il monopolio della emissione della moneta mondiale

e nemmeno la fine della convertibilità del dollaro in oro nel 1971 era riuscita a scalfirne la supremazia valutaria.

È solo con la ricomposizione delle due Germanie nel 1990 che le cose sono cambiate.

La divisione della Germania in due unità separate e contrapposte era stata la conseguenza/punizione per i due disastrosi “assalti al potere mondiale”

che aveva tentato manu militari nel 1914-1918 e nel 1939-1945. Per evitarne un terzo gli alleati vincitori l’avevano smilitarizzata e tagliata in due come una sogliola.

Ma con la riunificazione successiva alla implosione dell’URSS, il problema geopolitico si è ripresentato: quale collocazione internazionale,

adeguata alla sua potenza non più militare bensì economica, dare alla rinata Grande Germania?

2. Due visioni geopolitiche.

Secondo la dottrina geopolitica anglosassone, come è stata elaborata da Halford Mackinder e Nicholas Spykman,

ci sarebbe nel mondo un luogo privilegiato, detto il “Cuore della terra” (Heartland), il cui controllo politico assicurerebbe il governo del pianeta.

Questo centro strategico della storia è posizionato nelle grande steppe euroasiatiche, così che soltanto la Russia può impadronirsene.

Con una limitazione, però: che per esercitare nei fatti la supremazia geopolitica, essa deve traboccare su qualcuna delle “Terre di contorno” (Rimlands)

che la circondano e che si affacciano sui mari caldi degli oceani Atlantico, Indiano e Pacifico.

Da qui l’obiettivo permanente della Russia (zarista, sovietica o quant’altro) di muoversi verso l’Europa, il Medio Oriente, l’Afghanistan o la Corea,

ma con la Gran Bretagna prima e gli Stati Uniti poi a contrapporle una accorta ed efficace (finora) azione di “contenimento-respingimento”.

Però la Germania ha dato alla geopolitica un proprio ed originale contributo per opera di Karl Haushofer (1869-1946).

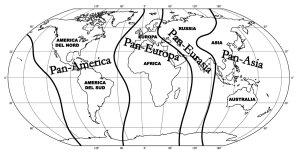

Secondo questa diversa “visione” del mondo non è più questione di “Cuore della terra” e “Terre di contorno” ad esso concentriche,

bensì di Pan-Regioni che si estendono nel senso dei meridiani, da polo a polo, avendo ciascuna uno stato-guida dominante.

Esse sono quattro, e quindi Pan-America con a capo gli Stati Uniti, Pan-Asia guidata dal Giappone (ma oggi si dovrebbe dire meglio la Cina),

Pan-Eurasia dominata dalla Russia e Pan-Europa a direzione tedesca.

E siccome ogni Pan-Regione dovrebbe godere del proprio “spazio vitale geopolitico” in reciproco rispetto con quello di ogni altra, alla Germania,

in rapporti di buon vicinato con la Russia (il capolavoro di Haushofer è stato il patto Ribbentrop-Molotov del 1939),

il Giappone e pure gli Stati Uniti, avrebbe dovuto spettare la guida delle penisole mediterranee

che allora era facilitata dalla somiglianza di regime fascista presente in Portogallo (Salazar), Italia (Mussolini), Grecia (Metaxas) e Spagna (Franco):

quattro paesi che nell’insieme già facevano in sigla PIGS = “maiali”.

Restavano estranee a questo Nuovo Ordine Europeo con mire espansionistiche sul Medio Oriente

ed il continente africano soltanto le democrazie di Francia e Gran Bretagna, che comunque sarebbero state ridotte all’obbedienza con la forza.

Si sa però che, se con la Francia la sottomissione riuscì, non altrettanto avvenne con la più ostica Gran Bretagna,

nonostante il volo conciliatore tentato nel 1941 da Rudolph Hess (il vice di Hitler che era anche il migliore allievo di Haushofer)

per trovare un accomodamento spartitorio col governo britannico. Ma proprio in quello stesso anno Hitler,

smentendo le buone regole della geopolitica tedesca, dichiarava guerra all’Unione Sovietica ed agli Stati Uniti

(fu solo allora che la guerra “europea” divenne “mondiale”), votandosi a quella clamorosa sconfitta da cui dovevano nascere le due Germanie

separate da una “cortina di ferro”, poi materializzatasi fisicamente nel Muro di Berlino, che doveva sancire la fine di una Pan-Europa autonoma dalle altre Pan-Regioni.

3. “Framania” e i suoi “maiali”.

Con la riunificazione del 1990 il gioco geopolitico tedesco si è però riaperto e ha trovato una esplicita manifestazione di volontà nel documento elaborato nel 1994

per conto della CDU/CSU da Wolfgang Schäuble (cfr. Bonn va avanti con pochi sponsor, “Il Sole-24 Ore”, 12.9.1994).

Vi si teorizzava che senza un consolidamento interno l’Unione Europea avrebbe rischiato «di crollare per tornare ad essere un debole raggruppamento

di Stati incapaci di soddisfare il bisogno di stabilità della Germania,…

che è in linea di principio identico a quello dell’Europa considerata nel suo insieme,…

in quanto gli USA non possono più svolgere il loro ruolo tradizionale ora che il conflitto Est-Ovest è un ricordo del passato».

Però questa volta a «nocciolo duro» della rinascente Pan-Europa doveva essere posta una alleanza organica con la Francia,

che da De Gaulle in poi si era mostrata insofferente della stretta tutela americana sulle cose europee.

Attorno a questa Framania avrebbero ovviamente gravitato nazioni “satelliti” come l’Olanda, mentre i paesi “maiali” del Mediterraneo,

ad esempio Spagna ed Italia, e perfino la Gran Bretagna avrebbero dovuto essere «convinti» ad aderire al Nuovo-Nuovo Ordine Europeo

non appena avessero «risolto alcuni dei loro attuali problemi». Ma quali?

Se nella sua nuova offensiva geopolitica la Grande Germania non avrebbe fatto questione di supremazia militare

(lasciando alla Francia il compito di assicurare all’Europa unita la deterrenza nucleare) bensì soltanto di egemonia finanziaria, ad essa i paesi mediterranei

e la Gran Bretagna si sottraevano, come doveva vedersi negli anni successivi, per ragioni differenti.

Intanto la Gran Bretagna, che batteva una moneta propria come la sterlina, ad essa non avrebbe rinunciato quando è nato l’euro,

la moneta unica europea esemplata sul marco tedesco. A loro volta i paesi “maiali” vi hanno aderito gravati da debiti sovrani esagerati

che i c.d. “parametri di Maastricht” non sono arrivati nel tempo a ridimensionare.

C’è però da dire che questo indebitamento sovrano non è tanto l’effetto di governi eccessivamente spendaccioni (come di solito si giudica),

bensì del mal riuscito amalgama, all’interno dell’Unione Monetaria Europea, di economie nazionali organicamente difformi per capacità di produzione

e, soprattutto, di esportazione – e questo proprio quando la moneta unica toglieva ai paesi in deficit commerciale la possibilità

di adottare “svalutazioni competitive” della propria moneta per pareggiare i conti con l’estero, come era stato il caso della svalutazione della lira nel 1992.

All’ombra dell’euro si è così “cronicizzato” lo squilibrio tra i paesi esportatori netti di merci (il “nocciolo duro” con esportazioni maggiori delle importazioni)

e quelli che invece importano più di quanto esportano (che è la vera causa del loro essere “maiali”).

Ma ciò nemmeno basta perché, se lo scompenso della bilancia commerciale è stato pagato dai “maiali” in moneta comune,

essi se la sono vista restituire dal “nocciolo duro” in cambio di titoli dei loro debiti sovrani così da lucrare interessi fino al loro rimborso.

Se quindi il “nocciolo duro” ha finito per risultare esportatore netto di merci e creditore di capitali ed i paesi “maiali” importatori netti e debitori,

tuttavia si riteneva che l’asimmetria si sarebbe sanata quando quei capitali ricevuti in prestito si fossero indirizzati alla produzione di merci per l’estero,

riportando progressivamente la bilancia commerciale in pareggio.

Nell’attesa di tanto risultato in Europa si pazientava, finché a mezzo 2011 non è successo qualcosa che ha fatto precipitare la situazione.

4. I “mercati” tra dollaro ed euro.

Nel pieno dell’estate del 2011, quale conseguenza del duro braccio di ferro dei “mercati” contro il governo di Washington

che era necessitato a violare il limite di legge posto all’indebitamento pubblico, quel limite è stato sforato ma le agenzie di rating (longa manus dei “mercati”)

hanno punito il debito sovrano americano togliendogli la valutazione massima di tripla A (cfr. G. Gattei,

La grande guerra dei rating (2011-2011), Bologna, 2012).

Siccome però il debito sovrano tedesco manteneva la valutazione AAA, si è creata una fastidiosa disparità di rating

che avrebbe potuto portare i risparmiatori internazionali, nelle proprie scelte d’investimento, a preferire i Bund di Berlino ai Bond di Washington.

Che i “mercati” avessero finito per fare gli interessi della Germania? A ciò bisognava porre urgentemente rimedio, ma senza rinnegare la punizione inflitta al governo di Obama.

I titoli pubblici tedeschi a tripla A sono espressi in euro.

Ed è un paradosso che in euro siano espressi anche i debiti sovrani dei paesi “maiali” che costituiscono l’anello debole della Unione Monetaria Europea

e che godono (si fa per dire…) di rating di bassa, se non di pessima qualità.

Perché allora non approfittare del difficile momento congiunturale per deprezzare ulteriormente i loro rating,

così da allontanare i risparmiatori dall’acquisto di titoli sempre più “maiali” ma più di tutto svalutando il portafoglio di quanti (siano Stati, banche o imprese) li detengono?

È stata così innescata l’arma micidiale dello spread che paragona il prezzo d’acquisto dei titoli in euro dei paesi “maiali” con i migliori sul mercato quali sono, per l’appunto, i Bund tedeschi.

Se i risparmiatori, a fronte di rating peggiorati, si fanno riluttanti ad acquistarli, per indurli a sottoscrivere bisognerà offrire loro migliori condizioni di rendimento,

da cui consegue l’aumento dello spread.

Ma a tassi d’interesse più alti peggiorano i bilanci pubblici dei paesi “maiali” che potrebbero finire per trovarsi addirittura costretti a ripudiare quei debiti diventati

troppo onerosi per le loro finanze (qualcosa di simile non è forse successo in Argentina qualche tempo fa e non si è ripetuto in Islanda nel 2010?).

In caso di default di Grecia, Portogallo, Spagna o Italia i possessori dei loro titoli si troverebbero con quella loro parte di portafoglio inesigibile

e le agenzie di rating avrebbero tutte le buone ragioni per abbassare i rating delle imprese private e degli Stati “incagliati” in quei crediti a rischio.

Sia uno di questi Stati la Germania: non si meriterebbe allora di perdere la tripla A equiparandosi al rating americano?

5. “Fiscal compact”.

Di fonte al la minaccia la Germania è corsa subito ai ripari.

Ma come difendere la massima valutazione del proprio debito sovrano? Imponendo ai paesi “maiali” di non far scherzi

e di obbligarsi a ripagare i loro creditori “senza se e senza ma”.

Lo strumento è stato l’accordo di fiscal compact sottoscritto dai governi europei nel marzo 2012 (solo Gran Bretagna e Repubblica Ceca

non hanno firmato) poi passato alla ratifica dei parlamenti nazionali.

La “filosofia” del fiscal compact è presto detta: se lo spread peggiora la situazione finanziaria dei bilanci pubblici dei paesi “maiali” minacciandone il default,

il rimedio sta nel rimborsare la più parte del debito sovrano esistente vincolandosi contemporaneamente a non accenderne più altro.

È per questo che due sono i termini del patto a cui i governi si sono impegnati a dare esecuzione a partire dal 2013.

Il primo vincolo è l’obbligo del bilancio statale in pareggio, così che le spese pubbliche vengano interamente coperte dal gettito fiscale.

Ma siccome tra le spese sono compresi pure gli interessi da pagare sul debito esistente, i governi firmatari si obbligano in verità a realizzare un avanzo di bilancio primario,

che è il saldo positivo d’imposte e tasse sulle spese statali.

Se così non verrebbero più contratti nuovi debiti, per quelli vecchi che fare?

Qui interviene il secondo vincolo che prevede il rientro in vent’anni della parte di debito eccedente il 60% del PIL,

che è la percentuale originariamente prevista dagli accordi di Maastricht.

Allo scopo di capire l’entità dello sforzo finanziario richiesto ai paesi “maiali”, si consideri il caso dell’Italia:

a fronte di un debito pubblico che sfiora i 2000 miliardi di euro (120% del PIL), in vent’anni lo si dovrebbe ridurre della metà a colpi di 50 miliardi all’anno (50×20 = 1000).

Ma considerando che ci sono anche gli interessi dai pagare sul debito esistente (sebbene in diminuzione per la riduzione progressiva del suo ammontare),

si stima la necessità di un avanzo primario di 65 miliardi di euro all’anno da coprirsi con l’imposizione fiscale anche in assenza di qualsiasi spesa pubblica!

Comunque tanta severità di manovra era giustificata dall’idea della c.d. austerità espansionistica:

se gli investimenti privati oggi difettano perché il risparmio viene “spiazzato” dallo Stato che lo sequestra per i propri fini improduttivi,

con il bilancio in pareggio ed il rientro (almeno parziale) del debito sovrano si rimetterebbero in circolo capitali che affluirebbero spontaneamente verso i migliori impieghi occupazionali.

Per questo (come spiegato da Wolfgang Schäuble, l’autore del programma geopolitico del 1994 che adesso è ministro delle finanze)

«i piani di austerità non creano recessione» (“La Repubblica”, 1.3.2012), bensì sviluppo.

Ma chi garantisce che, restituito dallo Stato ai creditori il “maltolto”, essi lo rivolgano ad investimenti produttivi

e non invece a speculazioni finanziarie senza ricaduta in termini di produzione e occupazione?

E poi nello specifico dei paesi “maiali”, essendo buona parte dei creditori straniera (quasi il 50% per l’Italia),

a rimborsarla il risparmio nazionale non andrebbe a finire all’estero rilanciando altrove, ad esempio in Germania, la produzione per l’esportazione?

Ma per esportare dove (si replica) se non proprio verso quei paesi “maiali” penalizzati dalla fuoriuscita dei propri capitali?

Non ci sarebbe quindi convenienza per la Germania ad un programma di austerità, a meno che non si trovassero altri mercati di sbocco al posto di quelli,

ormai avviati ad estinzione, dell’Europa mediterranea.

E’ giusto, ma non è un caso che la Cancelliera Merkel sia corsa più volte a Pechino per concordare contratti d’esportazione con la Cina, ferrovia transiberiana coadiuvando.

6. I “mercati” contro la Germania.

La prospettiva di un’alleanza, anche solo logistica, della Germania con la Russia (che nella geopolitica anglosassone

resta pur sempre il “Cuore della Terra”) preoccupa il governo di Washington, educato alla visione di Spykman-Mackinder.

Per questo oltre Atlantico si giudica pericolosa una repressione finanziaria che finisca per marginalizzare il Mediterraneo spostando gli interessi commerciali della Germania verso l’Eurasia.

Da qui nasce il sostegno ad un diverso trattamento dei debiti sovrani “maiali” che non passi attraverso quel loro rimborso coatto imposto dalle regole del fiscal compact.

Il soggetto dell’alternativa dovrebbe essere la Banca Centrale Europea che, rinunciando al proprio “principio di nascita” di sola difesa della stabilità dei prezzi,

dovrebbe stabilire un livello tollerabile dello spread e, qualora i “mercati” lo superassero, intervenire acquistando i titoli sovrani dei paesi in sofferenza, così da riportarlo a quel giusto livello.

Con peso finanziario ridotto i paesi “maiali” non dovrebbero più ricercare avanzi primari di bilancio esagerati e potrebbero dedicare le maggiori risorse a disposizione

se non proprio ad aumenti della spesa pubblica (sempre malvista di questi tempi), almeno a riduzioni della pressione fiscale ormai a livelli insopportabili.

Con più denaro in tasca, i cittadini potrebbero aumentare la domanda trascinando nella sua scia la produzione e l’occupazione.

E quindi sarebbe crescita invece di austerità.

Ma come dovrebbe finanziarsi la BCE?

Anche con la stampa di più moneta, così che i prezzi interni della zona-euro in aumento incentivassero le imprese alla produzione.

Ma su quali sbocchi piazzare le maggiori merci prodotte? Intanto sul mercato europeo dove la domanda sarebbe in aumento anche per la sola crescita dell’occupazione;

ma poi sui mercati esteri perché la maggior moneta circolante porterebbe ad una svalutazione dell’euro sul mercato dei cambi favorendo le esportazioni,

anche dei paesi “maiali”, fuori dalla zona-euro.

E qualcuno ha provato a quantificare la svalutazione che sarebbe necessaria per far riprendere a correre l’Europa:

secondo Nouriel Roubini la BCE dovrebbe «mettere in circolazione più moneta e abbassare ancora i tassi,

se non altro per far svalutare l’euro fino alla parità col dollaro» (“La Repubblica”, 2.4.2012).

Ma accetterebbe mai spontaneamente la Germania che la BCE si facesse artefice di una inflazione che nell’immaginario tedesco è parola (e cosa) tabù?

La Germania non si è mai ripresa dallo shock della Grande Inflazione degli anni 1919-1923, a cui si addebita la responsabilità della salita al potere di Hitler.

Così ragionando essa però rimuove il fatto inequivocabile che da quella iperinflazione

si è usciti con la stabilizzazione del marco della socialdemocratica Repubblica di Weimar (1923-1932) e che la catastrofe elettorale del 1933

è stata piuttosto provocata dalla sciagurata politica di austerità deflattiva adottata dal governo Brüning

(è ricorrenza storica che le dittature escano politicamente dalle deflazioni monetarie, mentre l’inflazione sposta l’elettorato a sinistra!).

Ma tant’è. E allora, per superare la resistenza tedesca non resta che far agire i “mercati” che dovrebbero porre l’aut-aut a Berlino:

o impegnare la BCE al salvataggio dei paesi “maiali” caricandosi in parte di quei debiti sovrani anche al prezzo d’indebolire l’euro,

oppure spingere i “maiali” verso il default, così che le agenzie di rating siano giustificate ad abbassare le valutazioni di tutte le istituzioni (statali e non)

che ne posseggono i titoli. Insomma, delle due l’una: o l’euro si svaluta rispetto al dollaro oppure la Germania perderà la tripla A.

7. “La finanza è un’arma e la politica è sapere quando tirare il grilletto” (F. F. Coppola, Il padrino, parte III).

A mezzo del 2011 l’asse “framanico” tra Angela Merkel e Nicholas Sarkozy sembra veramente inossidabile.

Ne fa le spese Silvio Berlusconi, vaso di coccio tra due vasi di ferro, che quando si vede intimare ai primi di agosto dalla BCE di Jean Claude Trichet

e del suo successore subentrante Mario Draghi di «rafforzare la reputazione della sua firma sovrana» adottando misure d’austerità estrema (leggere per credere!)

da prendersi «il prima possibile per decreto legge, seguito da ratifica parlamentare entro la fine di settembre 2011» (cfr. “Corriere della Sera”, 29.9.2011),

tergiversa e lascia passare la scadenza di settembre. Ma ci si può fidare di un governo così “maiale”?

Secondo i retroscena giornalistici è stata la Cancelliera tedesca, il 20 ottobre, a chiedere la testa di Berlusconi (cfr. “La Repubblica, 31.12.2011),

eppure occorrono ancora tre settimane di pressioni concentriche perché quelle «dimissioni volontarie» giungano finalmente il 12 novembre,

lasciando il posto ad un più malleabile (così si spera) Mario Monti, appena nominato senatore a vita perchè la sostituzione non sembri extra-parlamentare.

E Monti, sebbene in precedenza “uomo Goldman Sachs”, sul momento viene incontro ai suoi sponsor europei facendo approvare

da una alleanza parlamentare tripartisan (PD-UDC-PdL) l’anticipo del pareggio di bilancio al 2013

e quindi una manovra Salva-Italia d’inusitata durezza: i partiti, commenta, «non avrebbero potuto permettersi di correre il rischio di diventare così impopolari.

Noi non abbiamo questo problema, non dobbiamo presentarci alle prossime elezioni» (cit. in C. Bastasin,

Tra Atene e Berlino, Milano, 2012, p. 45). Però Monti è come Badoglio: proclama che la guerra continua, mentre già tratta l’armistizio con gli alleati.

Infatti gli basta appena un viaggio a Washington nel febbraio 2012 per rivelarsi il migliore “amico americano”, come dimostra il 20 febbraio

firmando, insieme ad altri 11 capi di governo europei (quello inglese in testa), una lettera di «misure coraggiose» per ripensare alla «crescita oltre l’austerità».

Ma è fatica sprecata perché Merkel e Sarkozy non recepiscono.

Comunque ad aprile lui ci riprova, in compagnia del presidente della Commissione Europea, per chiedere almeno un ripensamento delle regole del fiscal compact,

ma la Merkel gli risponde che «il fiscal compact non si tocca» (“La Repubblica”, 28.4.2012).

Siamo quindi allo stallo e solo le elezioni francesi, che sostituiscono Sarkozy con il “socialista” Hollande, possono venire a fare la differenza.

Lo si capisce il 30 maggio quando, in una teleconferenza, Obama e Monti ed Hollande vanno per tre volte alla carica del rigore di Berlino

e «per tre volte Angela Merkel dice di no. In inglese e, per non sbagliare, anche in tedesco» (“La Repubblica”, 1.6.2012).

Ma la resa dei conti non può tardare perchè, come Obama ha suggerito a Monti, «se la Merkel non cede va messa spalle al muro» (“La Repubblica”, 7.6.2012).

E’il 28 giugno, al summit europeo di Bruxelles, quando va in scena lo psico-dramma: alle 19,30, in coincidenza con la partita di calcio Italia-Germania,

Monti pone il veto dell’Italia su qualsiasi decisione comunitaria se prima non si costituisce un Fondo salva-Stati “maiali”.

Lo spalleggia subito il presidente spagnolo Rajoy e «nella sala scende il gelo».

Per il momento si sospende la seduta e si va a cena, così da vedersi anche la partita che finisce con l’Italia che batte la Germania e passa alla finale…

con la Spagna! «Congratulations, Italy played very well», ammette alle 22,30 Angela Merkel, ma ben più esplicito è il commento del premier irlandese Enda Kenny

perché (dice) adesso il veto di Italia e Spagna è diventato «di tutto rispetto perché è stato posto dalle due finaliste».

Eppure esso potrebbe ancora non bastare se non vi si aggiungesse a sorpresa quello ben più pesante della Francia.

La Germania è isolata e «alle 4,20 del mattino, dopo 15 ore di negoziati, la Merkel capitola» (“La Repubblica”, 30.6.2012).

Lo scudo anti-spread si farà e «Vaffanmerkel» è il titolo liberatorio, ma poco elegante, di un giornale italiano di quel dì (però l’Italia dovrà pagare l

o scotto di perdere la finale di calcio a ringraziamento di quell’aiuto spagnolo ricevuto a Bruxelles…).

8. Tempi supplementari.

Alla sconfitta la risposta di Berlino è rabbiosa.

Il giorno dopo parte un ricorso alla Corte Costituzionale per verificare se possa la Germania firmare una partecipazione al Fondo salva-Stati

senza preventiva autorizzazione del Parlamento nazionale.

Contemporaneamente un altro ricorso arriva sul tavolo della Corte.

In simultanea con il summit di Bruxelles è stato approvato dal Parlamento tedesco, con voto bipartisan CDU/CSU e SPD, l’accordo di fiscal compact.

Questa volta è die Linke a non starci, promuovendo il giudizio di costituzionalità su di una misura che dall’estero condizionerebbe la libertà di decidere la politica di bilancio nazionale.

Però la Corte prende tempo, annunciando il 17 luglio che darà il proprio parere solo il 12 settembre e che nel frattempo ci si affidi alla buona sorte.

Subito, il 24 luglio, l’agenzia Moody’s ammonisce che la Germania mantiene ancora la tripla A, ma che il suo outlook (la previsione)

da positivo passa a negativo dipendendo dall’esito della sentenza che sarà emessa su fiscal compact e scudo anti-spread.

Per più di un mese Borsa e spread vanno sulle montagne russe e solo il 6 settembre il presidente della BCE Mario Draghi riesce a mettere le mani avanti

strappando al suo Consiglio Direttivo, col solo voto contrario della Bundesbank, l’autorizzazione di principio ad acquistare

quantità «illimitate» di titoli dei paesi aggrediti dalla speculazione, qualora questi ne facciano esplicita richiesta.

Ma c’è un codicillo. L’intervento della BCE non dovrà essere inflazionistico perchè per l’ammontare dl suo intervento

dovranno essere ritirati altrettanti titoli dal mercato.

Tecnicamente funzionerebbe così: la BCE immette moneta per acquistare i titoli “maiali” con vita residua da 1 a 3 anni

(l’autorizzazione concessa consente solo questo), ma in contropartita venderà titoli che già possiede, non necessariamente “maiali”

ed anche con scadenze superiori, per recuperare la maggior liquidità che ha messo in circolazione.

Insomma, non ci sarà nessun aumento dei prezzi, men che meno svalutazione dell’euro e solo la BCE

pagherebbe il proprio intervento peggiorando la qualità e la scadenza del proprio portafoglio titoli.

Poi finalmente arriva, il 12 settembre, la sentenza della Corte Costituzionale tedesca.

Il Fondo salva-Stati è dichiarato legittimo (e quindi il presidente della BCE potrà dare esecuzione effettiva alla decisione di principio del 6 settembre),

ma la Germania vi parteciperà solo fino al massimo di 190 miliardi di euro, così che quell’intervento “illimitato” diventa, almeno per i tedeschi, limitato.

Ma pure il fiscal compact è dichiarato costituzionale, così che la sua approvazione da parte di Berlino può far legge

per tutti i Parlamenti degli altri governi firmatari (in Italia si è già provveduto approvandolo ai primi di luglio).

Come già spiegato, gli Stati aderenti si impegnano a rientrare del proprio debito sovrano fino al limite del 60% del PIL.

Ma naturalmente non saranno i governi a rimborsarne i creditori, bensì i cittadini tutti a colpi di avanzi primari di bilancio che siano l’effetto di meno spese pubbliche e più tasse.

Così per il prossimo ventennio, che è il tempo stabilito per il rientro dell’eccedenza di debito sovrano, non ci potrà essere denaro per la crescita in Europa.

E’ come nel Nuovo Ordine Europeo di nazista memoria: allora il Terzo Reich aveva risucchiato, come una enorme idrovora,

nelle proprie fabbriche (anche di morte) la manodopera dei paesi vicini, alleati o sottomessi; adesso, nel Nuovo-Nuovo Ordine Europeo

la Grande Germania ci riprova, ma questa volta più pacificamente risucchiando il denaro degli altri.